金价近期的飙升背后是典型的看涨逻辑:疲软的经济增长指标 引发了市场对更宽松货币政策的预期 ,从而对美元 和实际利率 构成压力。这种环境吸引了大量资本流入,不仅包括战术性投资者,也包括中央银行等战略性长期持有者 。

昨日在避险资金推动下,黄金价格继续创出新高,美联储官员对降息前景的谨慎表态提供支撑。

特朗普在联合国的讲话引发地缘政治风险,进一步助推金价上涨,但随后因鲍威尔暗示未来降息将保持谨慎态度而有所回落。

技术面上,XAUUSD在上升通道内延续涨势,多头均线发散强化了上行趋势,显示进一步走高的潜力。若稳于EMA21之上,价格或将上探通道上轨及3840的61.8%斐波那契延展位。相反,若跌破EMA21,则可能回测3700支撑及通道下轨。

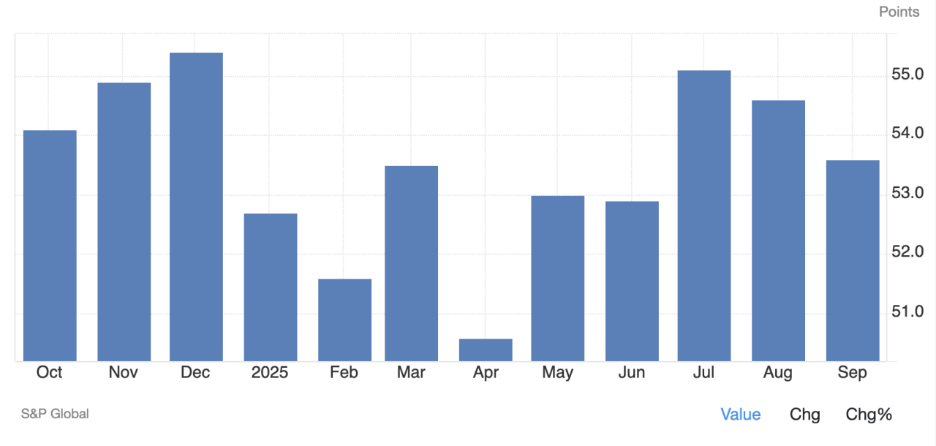

解读9月份PMI数据的放缓信号

最新的经济数据为金价的上涨提供了坚实的基本面支撑。

标普全球发布的美国9月份综合采购经理人指数(PMI)初值降至三个月低点53.6,低于8月份的54.6,也未达到市场预期 。虽然该读数仍处于扩张区间(高于50),但标志着商业活动增长连续第二个月放缓。 制造业(52.0)和服务业(53.9)的扩张均出现疲软 。

报告指出,由于生产超过了放缓的销售,制造业PMI数据显示,产成品库存出现了18年数据历史上的最大规模积压 。

这种库存过剩表明生产与最终需求之间存在严重错配。为了纠正这种不平衡,企业将被迫在未来削减产量并通过折扣来清理库存。这将直接导致未来制造业产出收缩、原材料订单减少,并可能因生产线闲置而引发大规模裁员。

这是一个典型的领先指标,预示着当前的经济放缓可能加剧并演变为收缩,从而增加了美联储采取更激进降息措施的可能性。

PMI报告呈现出一幅矛盾的画面:增长和需求放缓,但投入品价格通胀却持续高企,关税被频繁提及为主要原因。通常情况下,需求放缓会削弱定价能力并带来通缩压力。然而,数据显示企业成本依然高昂,导致利润空间受到挤压。

这种经济停滞(增长放缓)与通货膨胀并存的组合,正是“滞胀”的定义。滞胀环境对政策制定者来说极具挑战性,因为对抗通胀的工具(加息)会加剧经济放缓,而刺激增长的工具(降息)又可能助长通胀。对于资产而言,这对黄金是极为有利的。

美元的下跌并非随机波动,而是上述基本面因素的直接结果。利率差异是驱动货币价值的关键因素。随着美联储开启宽松周期,而其他央行的行动可能不那么激进,持有美元的收益优势正在减弱。同时,疲软的美国经济数据(如PMI)进一步削弱了过去支撑美元的“美国例外论”叙事。